Блог компании Иволга Капитал |59 наиболее и 62 наименее доходных ВДО, по версии Иволги

- 09 июня 2025, 06:42

- |

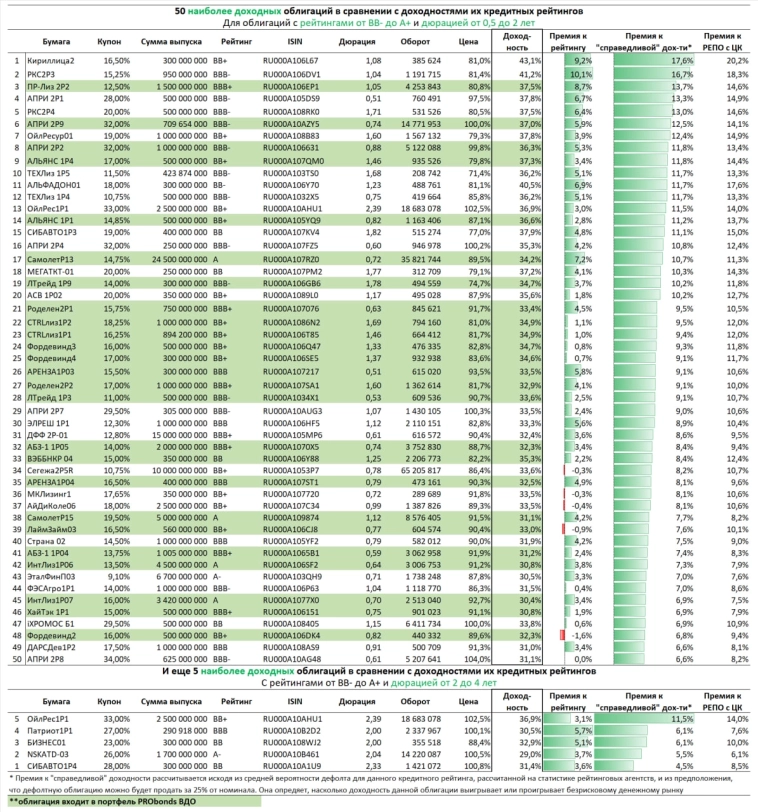

Деньги стали чуть дешевле, облигации в сравнении с денежным рынком — чуть интереснее.

Обновляем списки облигаций с кредитными рейтингами от BB- до A+. 👆Тех, что находятся в топе по относительной доходности и, напротив, 👇по этой доходности проигрывают. Выбор рейтингов таков, потому что мы торгуем бумагами именно этого кредитного качества. Невысокого, но привычного.

|«Справедливый» уровень доходности для каждого из кредитных рейтингов предполагает, что облигационная доходность равна доходности денежного рынка, если поправить ее на вероятность дефолта (рассчитывается на статистике дефолтов от 3 рейтинговых агентств), и есть возможность продать дефолтную облигацию по цене 25% от номинала.|

Чем больше премия доходности отдельной облигации к ее справедливому уровню, рассчитанному нами, тем выше эта облигация в 👆первой таблице. Чем, наоборот, больше дисконт – тем ниже облигация во 👇второй таблице.

Зеленые строки в таблицах (выделены бумаги, входящие в публичный портфель PRObonds ВДО) демонстрируют простое правило нашего управления активами: мы стремимся держать облигации с премиями по доходности и избегаем — с дисконтами.

( Читать дальше )

- комментировать

- 2.8К | ★4

- Комментарии ( 0 )

Блог компании Иволга Капитал |Доходности ВДО вновь повысились. ТГК-14 и события воскресенья

- 02 июня 2025, 06:45

- |

Доходности ВДО вновь повысились.

Теперь главный застрельщик – ТГК-14. Прошедший четверг начался для эмитента и всего сегмента так: www.mkchita.ru/incident/2025/05/29/siloviki-zaderzhali-predsedatelya-soveta-direktorov-tgk14-lyulcheva.html.

В начале новых торгов увидим и, насколько заметным отпечатком отразятся события воскресенья (всё-то теперь события).

Возвращаясь к ТГК. Задумаешься тут о верхней для ВДО рейтинговой ступени, BBB. Сегежа, Гарант-Инвест, теперь ТГК-14. Печально для держателей облигаций пока закончился только Гарант. Но уже 1 из 3-х. Да и что и когда будет с Сегежей (она уже BB+), неизвестно. Наша реакция на любой объективный риск для облигации – продажа. Правда, ни одного из названных имен у нас не было. Но бывали другие, в т. ч. ушедшие в дефолт (уже вне портфеля). Если кто помнит, Обувь России / ОР Групп тоже задерживалась на ступени BBB незадолго до своего конца 4 года назад.

Рынок настраивает на осторожность. Вряд ли только нас.

Telegram: @AndreyHohrin

( Читать дальше )

Блог компании Иволга Капитал |56 наиболее и 59 наименее доходных ВДО, по версии Иволги

- 27 мая 2025, 07:07

- |

Обновляем списки высокодоходных облигаций, а точнее, облигаций с кредитными рейтингами от BB- до A+. Тех, что 👆находятся в топе по относительной доходности и, напротив, 👇по этой доходности проигрывают.

|«Справедливый» уровень доходности для каждого из кредитных рейтингов предполагает, что облигационная доходность равна доходности денежного рынка, если поправить ее на вероятность дефолта (рассчитывается на статистике дефолтов от 3 рейтинговых агентств) и возможность продать облигацию по цене 25% от номинала.|

Чем больше премия доходности отдельной облигации к ее справедливому уровню, рассчитанному нами, тем выше эта облигация в 👆первой таблице.

Чем, наоборот, больше дисконт – тем ниже облигация во 👇второй таблице.

Как можно заметить по зеленым строчкам (выделены бумаги, входящие в публичный портфель PRObonds ВДО), мы стремимся держать облигации из первой таблицы и избегать из второй. Нехитрый прием, помогающий в большинстве ситуаций переигрывать облигационный рынок.

( Читать дальше )

Блог компании Иволга Капитал |Доходности ВДО подросли. Как это воспринимать?

- 26 мая 2025, 06:48

- |

Котировки ВДО, в большинстве, скорректировались вниз, доходности – вверх.

Возможность для покупки, повод для беспокойства? Или просто рябь и шум?

Посмотрим на сравнение, которое приводим раз в пару месяцев.

Это соотношение средней доходности ВДО и ключевой ставки. Под средней доходностью ВДО понимаем среднюю арифметическую доходность для бумаг кредитных рейтингов от B- до BBB.

Видим, что к середине мая это соотношение снизилось до 1,43. Вообще-то, и 1,43 немало. В первой половине 2024 года соотношение уходило ниже 1,2. Но тогда всё закончилось обвалом.

И, как отражено на графике, с января соотношение находится вблизи 1,5. Отклоняется заметно выше, как в начале апреля – повод подумать о покупке. Наоборот, вниз, как в середине марта и особенно в середине мая – можно (было) с покупками не торопиться.

Какой вывод мы делаем для себя? Нынешние ВДО-доходности, в большинстве, интересны. Мы больше покупатели, чем продавцы. Однако бежать за растущей ценой в надежде, что продашь еще дороже – до понижения ключевой ставки это не про нас.

( Читать дальше )

Блог компании Иволга Капитал |Насколько нынешние доходности ВДО покрывают дефолтный риск? (Хуже, чем месяц назад)

- 20 мая 2025, 07:02

- |

* Мы используем понятие «справедливая доходность». Это доходность, при которой, периодически попадая на дефолты, вы всё равно должны получить доход на уровне безрискового вложения (например, если бы держали деньги в фонде ликвидности). Ее расчет, коротко: берем статистическую вероятность дефолтов для каждого из кредитных рейтингов от 3-х рейтинговых агентств; увеличиваем на потенциальные потери от дефолтов безрисковую доходность денег; считаем, что потеря от дефолта – не вся вложенная в облигацию сумма, а 75% от вложенной суммы.

Предыдущий срез справедливых и реальных доходностей я делал в середине апреля. И тогда почти весь спектр ВДО давал премию реальной доходности к справедливой. По статистике, покупать облигации было выгодно.

К середине мая доходности облигаций снизились (см. верхний график). Тогда как доходность денег при неизменной ключевой ставке (она с октября 21%) осталась примерно прежней.

Тот, кто покупал или держал облигации тогда, быстро и достаточно много выиграл.

( Читать дальше )

Блог компании Иволга Капитал |Наиболее и наименее доходные ВДО и около-ВДО. Не интересных бумаг стало больше

- 12 мая 2025, 07:10

- |

Мы публикуем эту статистику раз в две недели. И обычно 👆первый список, куда входят наиболее доходные, по нашей оценке, бумаги, длиннее. 👇Второй, с наименее доходными – короче.

А сегодня наоборот.

Рынок облигаций отскочил. В высокодоходном сегменте уж точно. И группа бумаг, едва покрывающая кредитный риск или не покрывающая его, увеличилась.

В остальном всё как обычно. В таблицах облигации с суммой выпусков не менее 250 млн р., прошедшие нестрогий фильтр по ликвидности, с кредитными рейтингами от BB- до A+ (ими и торгуем). Доходность каждой сравниваем со средней доходностью для ее кредитного рейтинга и с нашей оценкой справедливой доходности.

Выбираем для собственных операций облигации из первого списка (они выделены зеленым), избегаем брать из второго.

👉 Напомним, чат Иволги, для любых тематических обсуждений: https://t.me/ivolgavdo

👉👉👉 Там же — полный файл с отбором ВДО для этого поста: https://t.me/ivolgavdo/6383

( Читать дальше )

Блог компании Иволга Капитал |По 55 наиболее и наименее доходных ВДО. Выбираем из первых, избегаем вторых

- 28 апреля 2025, 06:33

- |

Напомним, чат Иволги, для любых тематических обсуждений 👉 t.me/ivolgavdo

Там же — полный файл с отбором ВДО для этого поста 👉👉👉 t.me/ivolgavdo/4719

Сегмент высокодоходных облигаций медленно, но выходит из просадки марта-апреля.

У нас вновь появился аппетит к риску. В портфеле ВДО сокращается доля денег, увеличивается совокупная доля бумаг.

👆 В первой таблице бумаги, из которых мы, в основном и выбираем, что купить. Бумаги, по нашей оценке, с наибольшими сравнительными доходностями. Поэтому в таблице много зеленых строк, позиций нашего портфеля.

👇 Во второй – противоположная сторона спектра. Облигации, не дотягивающие по доходностям до средних значений. Их в нашем портфеле обычно нет.

( Читать дальше )

Блог компании Иволга Капитал |Безопасно ли сейчас покупать ВДО? Если коротко и по оценке Иволги, то почти да

- 16 апреля 2025, 06:57

- |

👉 Новый чат Иволги, для любых тематических обсуждений: https://t.me/ivolgavdo

Доходности всего спектра облигаций за март и начало апреля заметно выросли.

Дальнейший их рост – это вряд ли. Т. к. он сокращает, а то и убирает с рынка первичное предложение.

Но на текущих уровнях ВДО, а вместе с ними облигации рейтингового сегмента «A», достаточно покрывают риск? Переигрывают ли они с поправкой на возможные дефолты депозит или денежный рынок?

По нашей оценке, да. Исключение – рейтинг «B-», в нем облигации приносят в среднем 31% годовых, а для покрытия дефолтного риска должны бы почти 43%.

* Мы отталкиваемся от справедливой доходности. Ее расчет, если коротко: берем статистическую вероятность дефолтов для каждого из кредитных рейтингов от 3-х рейтинговых агентств; увеличиваем на потенциальные потери от дефолтов безрисковую доходность денег; считаем, что потеря от дефолта – не вся вложенная в облигацию сумма, а 75% от вложенной суммы. На выходе получаем значение справедливой доходности. Это доходность, при которой, периодически попадая на дефолты, вы всё равно должны получить доход на уровне безрискового вложения.

( Читать дальше )

Блог компании Иволга Капитал |54 наиболее доходных и 49 наименее доходных ВДО, по оценке Иволги

- 14 апреля 2025, 06:42

- |

В таблицах 👆наиболее и 👇наименее доходных ВДО нет бумаг с рейтингами ниже BB-, зато есть – с рейтингами от BBB+ до A+. Хотя ВДО – это обычно не выше BBB, еще и без ограничения по нижней ступени кредитного рейтинга (т. е. иногда и вовсе без него).

Но таблицы практические, это те бумаги, которые мы, после анализа готовы покупать в свой ВДО-портфель. Всё чаще готовы, начиная с «трипл би» и выше.

Покупаем то, что наиболее доходно (с премией к доходности своего рейтинга или к справедливой доходности). Не покупаем или продает то, что без премии или с дисконтом. Ничего нового.

( Читать дальше )

Блог компании Иволга Капитал |Доходности ВДО вновь взлетели. Почему они уже неплохие и почему могут стать еще лучше

- 08 апреля 2025, 06:51

- |

Рынок акций начал снижение еще в феврале, в марте набирал оборот.

Рынок облигаций весь февраль еще продолжал восстановление и развернулся в коррекцию только в середине марта. Сперва неуверенно и как будто совсем ненадолго.

Однако на первую декаду апреля имеем глубокую просадку и в ОФЗ, и в ВДО. Которая ускорилась в конце прошедшей недели и особенно в понедельник.

С ОФЗ более-менее понятно заранее. Если доходности средних и длинных госбумаг были 15-16%, а стали 16-17% при неизменной ключевой ставке 21%, перспектива вложений в них и была, и осталась плохой.

А с ВДО можно подумать.

На верхней диаграмме сами доходности в разрезе рейтингов (к ВДО мы относим облигации с рейтингом не выше BBB, но на диаграмму добавили еще рейтинговый диапазон от BBB+ до A+). На ее правом конце просто быстрый подъем.

На нижней – соотношение средней доходности ВДО (а средний кредитный рейтинг ВДО – BB) и ключевой ставки. И по ней можно что-то предположить.

Недавно доходность ВДО опускалась ниже 1,5 значений ключевой ставки. И мы видим, что так последние месяцы бывало не раз, а заканчивалось это обычно ростом доходностей.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал